当サイトは常々、成長企業への長期投資をお奨めしています。

しかし、成長の罠という言葉もあります。

これは、ジェレミー・シーゲルの「株式投資の未来~永続する会社が本当の利益をもたらす」と言う書籍で、語られた言葉です。

秀逸な書籍で、有名な言葉ですので、いずれ当サイトでも言及する必要があると考えていました。

今日は、この事について書いてみます。

成長の罠

書籍「株式投資の未来」では、成長企業と成熟企業を比較して、投資効率は成長企業のほうが悪い、成長企業は低いリターンしかもたらさないと、結論付けています。

最初に出てくる一例として、IBMと、スタンダード・オイルの1950年から、2003年までのトータルリターン(株価上昇と、配当収益)を調査しています。

- IBMのトータルリターンが、平均年率13.83%。

- スタンダード・オイルが、平均年率14.42%。

IBMとスタンダード・オイルの各指標は、表の通りです。(書籍から)

| 指標 | IBM | St.oil.of.NJ | 優位 |

| 1株当たり売上高 | 12.19% | 8.04% | IBM |

| 1株当たり配当 | 9.19% | 7.11% | IBM |

| 1株当たり利益 | 10.94% | 7.47% | IBM |

| セクター成長率 | 14.65% | -14.22% | IBM |

すべて優位なのは、IBMです。

しかし、投資家に多くの利益をもたらしたのは、スタンダード・オイルでした。

なぜ、このような事が起こるのでしょうか。

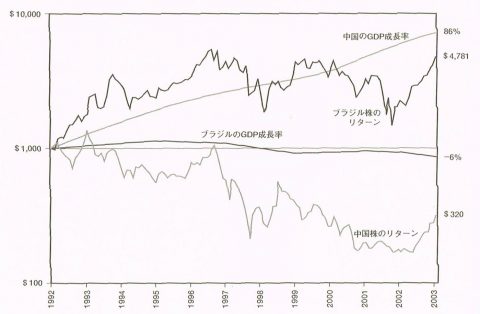

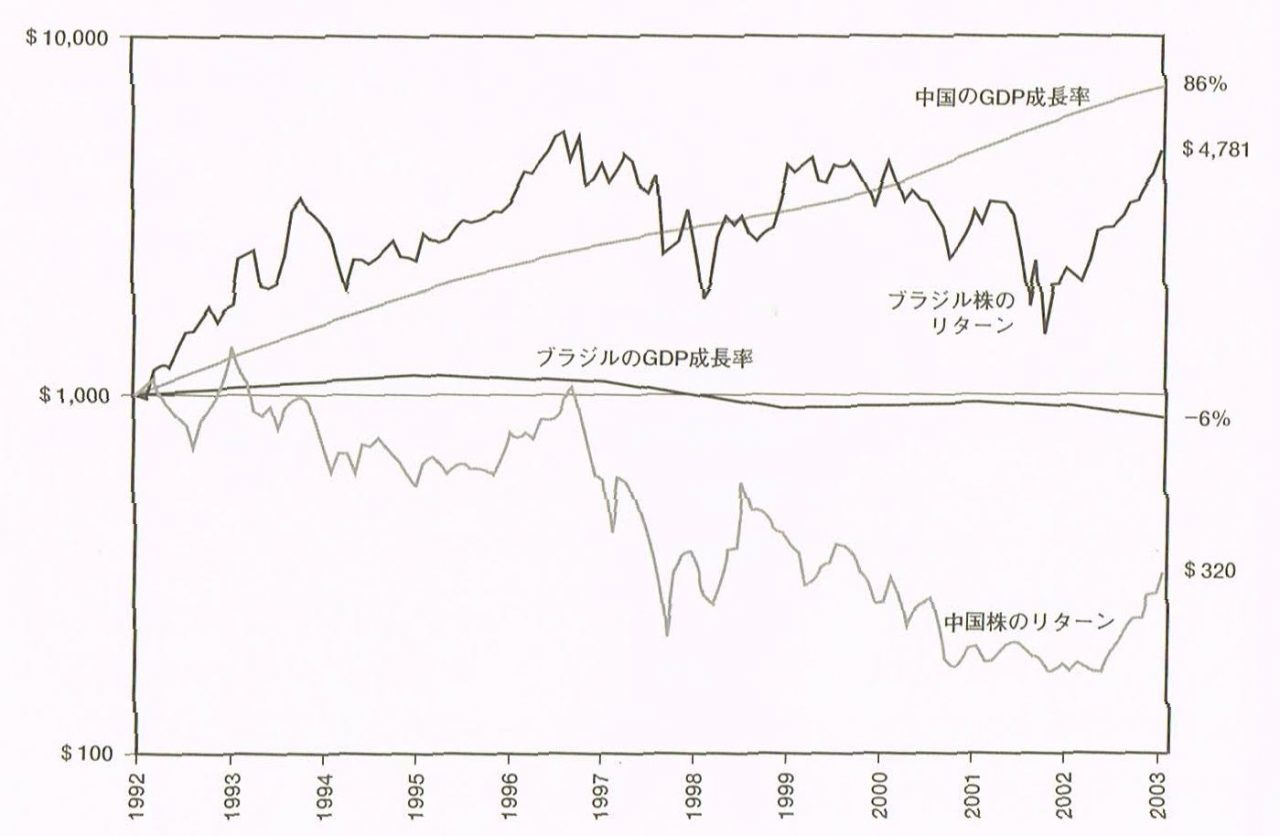

国別でも、急成長した中国と、衰退の中にあったブラジルの株式リターンを1992年から、2003年までを比較して調査していますが、同じように、ブラジル株のトータルリターンが大きいのです。

シーゲルは、「中国やインドの目もくらむばかりの成長見通しをみれば、矢も盾もたまらず、こうした急成長国の銘柄を買いたくなるものだろう」と、書籍で投資家に注意を喚起しています。

なぜ、成長の罠は起こるのか

これらばかりではありません。

書籍では、この逆転現象は、普遍的なものであるとの調査結果が纏められています。

では、成長企業への投資は間違っているのか?

以下、当サイトの見解です。

実は、スタンダード・オイルが、IBMに勝っていた物があります。

配当利回りと、安い株価です。

配当と株価の上昇とのトータルリターンとは、配当をすべて再投資に回して、言わば複利計算されます。

つまり、スタンダード・オイルは、IBMより株価が安く、配当利回りが高く、その配当が安い株式に再投資されたことにより、多くの株式が手に入ります。

それで雪だるま式に資産が膨れ上がって行ったのです。

これはブラジル株式と、中国株式の例でも同じです。

多くの場合、超長期投資では、こう言う現象が起こります。

要するに、成長企業と言っても、高すぎる株価を買うと不利ということです。

そして、スタンダード・オイルも配当を出している会社で、利益が上がっていない会社ではありませんでした。成長はしていたのです。

書籍でも言及されていますが、三桁のPERは、気を付けるべきです。成長企業と言っても、割高な株価には、限度があるということです。

この辺りは、成長との兼ね合いですが、確かに100倍を超える物は注意する必要があります。

つまり、成長企業と言っても、熱狂状態の株価は買えない、買わないということです。

秀逸な投資法

さて、この配当を再投資して、超長期に投資するというシーゲルが示したこの方法は、秀逸なものです。

配当での再投資は、ドルコスト平均法と同じような効果もあります。

書籍には、多くの普遍的な例が書いてありますが、1957年に1000ドル投資した銘柄が、多くの場合、2003年に、100万ドル以上に育っています。

1ドル100円換算で、10万円が一億円以上、と言う事ですね。

超長期は長すぎるという思われるかもしれませんが、お子さんやお孫さんに残してあげると言うことでも、場合に寄っては途中で売却でもよろしいでしょう。

この調査の事だけでなく、この書籍は、ぜひ一度は読まれることをお奨めします。基本的に株式の未来は明るいということが書かれています。

「株式投資の未来~永続する会社が本当の利益をもたらす」、Amazonです。

「株式投資の未来 永続する会社が本当の利益をもたらす」、楽天ブックスです。

最後に

配当を再投資するという方法は、1単位でも端株を買える証券会社では可能です。

株価が安い銘柄(PERが低い)で、配当利回りが高い銘柄であること。

出来れば、長い年月の果て、日本が衰退しても生き残って利益を生む銘柄であることが望ましいです。優待があればなお良いです。

当サイトでも推奨を上げておこうと思っています。

ターゲットはありますので、近日中に、注目銘柄として、書いて見ようと思っています。現在、精査中です。

(実は、以前、参考銘柄として上げたものです。)

蛇足

さて、蛇足ですが、従来の当サイトの注目銘柄と参考銘柄の区分けについて、、、

- 注目銘柄は、よい株主優待がある、株価上昇が望める長期投資銘柄。

- 参考銘柄は、何か秀逸なことがある長期銘柄で、優待がない銘柄も含まれる。

実は、この区分けは無理があるという結論に達しています。

後から、秀逸な株主優待が始まることもあり、後から、株主優待が廃止、あるいは縮小されることもあります。

自分の中では、これは注目銘柄に変更してもいいなとか、これは参考銘柄に変更だなとか、思っている物もありますが、株式サイトで後から変更すれば、インチキ臭いので、そのままにしています。

今後は、少しづつ、、、

- 注目銘柄は、ある理由で注目している銘柄。

- 参考銘柄は、参考に上げたい銘柄。

こういった区分けに、徐々に変えていきたいなと、思っています。