今現在でも、ブレグジットなどを始め、ドイツ銀行の破綻懸念も、米中貿易戦争の動向も、北朝鮮のミサイル問題なども、数多くの懸念事項が満ちあふれています。

しかしながら、この頼み少ない世の状況というのは、いつもの事です。

心配される方に、私たち長期投資家には、恐れるものは何もないと言う事を示したいと思います。

のたりのたりかな

世界はいつも何かしらの問題を抱えています。

そして、大暴落も大災害も戦争も、いつ起こるか分かりません。

天災は忘れた頃やって来ると言いますが、これは実際に忘れた頃にやって来るということではなく、不意打ちであることを示している言葉です。

ですから、リスクオン、リスクオフと言う様な相場状況を表す言葉などもありますが、投資家の気持の動向を表す言葉に過ぎません。

楽観の中でも、悲観の中でも、突如として、あらゆる不都合なことやうれしい誤算が起こります。

物事は、完全に見通すことも、制御することも出来ないのです。

ですから、それを気にしていたら、永遠に投資が出来ません。

言えることは、長期的には様々な傾向や波は均衡化され、そのものが持っている性向により、行く先が決まるという事です。

資産と言うものも同様で、小さな揺れは別にして、投資対象に内在するそのしくみや傾向によって、妥当な未来が決定されます。

右往左往することも、恐れることも何もありません。

長い時の流れの中では、いや、長い流れの中で、時が味方をするものに乗っていることだけが肝要です。

当サイトでも何度も主張させて頂いていますが、会社と言うものは、私たちが遊んでいても、憂いていても、寝ていても、いつも頑張って稼いでくれるものです。

そのような組織を所有していることを示しているものが株式なのです。

数ある資産のうち、稼ぐ組織を資産として所有しているものは、株式だけになります。

ですから、時間と共に一番大きく育ってくれるものが、株式だとお分かり頂けるかと思います。

ひるはひねもす

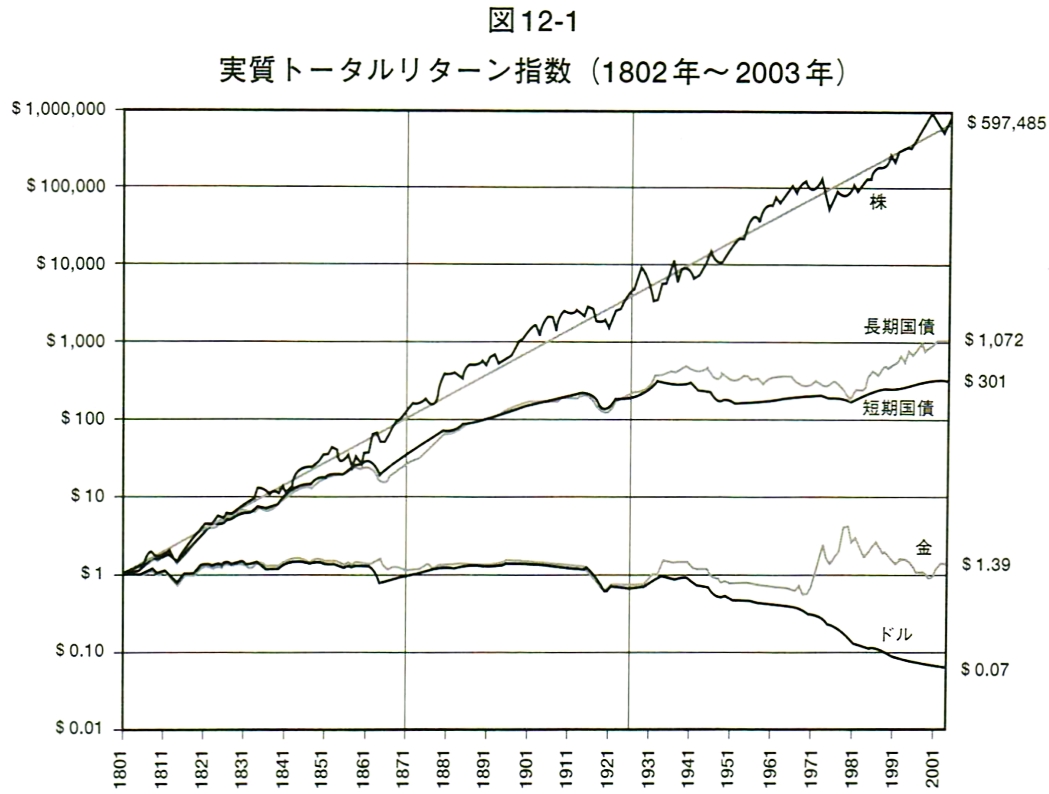

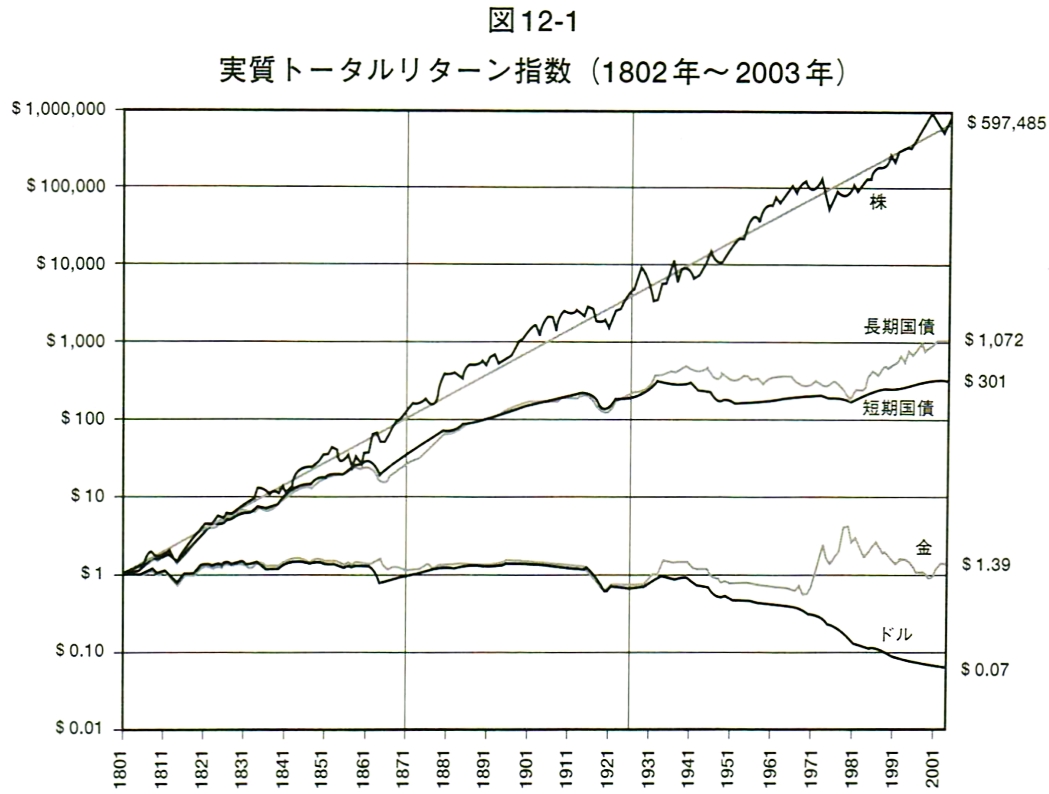

※以下の図は、インフレ調整後のトータルリターン(キャピタルゲイン・配当・利息を含む)の推移を累積ベースで示したものです。

200年間の調査をしています。この図によると、配当等を考慮した株式のトータルリターンは、約60万倍になっています。

他の資産とは、驚くほどの差が付いています。

特に購買力で示した通貨(ドル)の凋落ぶりは印象的ですらあります。お金を失いたかったら、お金で持つことです。

ドルの購買力の下落具合から、インフレ調整をしない場合(名目)の結果も見えてきますが、いずれにしても凄まじいものです。

金(ゴールド)は確かにインフレヘッジにはなりますが、インフレ調整後は、1.39ドルのほぼプラマイ0です。

国債は過去にはかなり金利が高い時期が多かったにも関わらず、実際に会社が稼いでいる株式とは、大きな差が付いています。

ここには不動産がありませんが、個別の物件で大きく違いますが、基本的には投資収益を増すためには、家賃等の値上げという手段しかない不動産は、企業そのものが成長して行く株式に比べて不利になります。

よはこともなし

資産と言うものは、株式を中心に長期で持たれることが、資産形成には相応しいと言うことが、お分かりになるものと思います。

そして、株式はしばらく下落することがあっても、投資収益の実質を示すトータルリターンは、株式指数より早く成長を取り戻していることがわかります。

1929年に始まった歴史的なウォール街の大暴落では、1932年時点で89%下落しています。この大暴落では25年間ほど、ダウは立ち直ることはありませんでした。

しかし、総合収益を考慮するトータルリターンでは、多少我慢する程度で立ち直っています(出典元ではもっと様々な事件での回復力を明示しています)。

早急に損失を取り戻せる自信でも無い限り、無思慮な損切りの愚かさがよく分かるかと思います。

同様に著名な長期投資家のほとんどが、損切りは必要ないと主張している、その意味も納得できるでしょう。

短期投資家(投機家)と長期投資家の見ている景色は明らかに違います。長期投資は値幅の単純な引き算や足し算ではないのです。

手数料や税金分を内部に留める複利効果、さらに配当等の収益化もトータルリターンに含まれ、この累積は加速度的に拡大して行きます。

また、株主優待はトータルリターンの計算には含めませんが、実際には果実の1つです。貸株金利も同じです。

株価が相当な下落をして、損失を抱えているように見えても、長期投資家のトータルリターンでは、遙かに高い収益を確保していると言う事も、普通にあることなのです。

大きな暴落があっても、長期的な視点で見れば、あまり差し障りが無いということが分かりますでしょうか。

もちろん、ある程度の分散投資は必要です。

そして、地球が滅びないと言う事が前提にはなりますが、もしそのような事があれば、何をしていても同じ事だと申し添えておきます。

これは米国市場での調査ですが、各国同様な結果になります。

日本では、1878年に公的な株式市場が始まりましたが、長い間のトータルリターンの調査データはありません。

しかし、戦前の文献なども参考に配当再投資を加味すれば、同様であるとの推測が出来ます。円は新円切り換えにより、ほぼ消滅していますので、対比では60万倍どころではないでしょう。

日本でのウォール街の大暴落と同じような歴史的な下落の平成バブル崩壊から、まだ日経平均株価は回復していませんが、トータルリターンは、すでに上回っているはずです。

平均株価は造船、工作機などの重工、製鉄等金属、機械部品等の旧態依然とした企業が、大幅に足を引っ張っています。

個別株でも違いますが、それらの企業でも配当等を考慮したトータルリターンは、それほどでもないか、既に回復しているものと思われます。

ましてや、大多数の成長企業では、株価でも当時を大幅に上回っていますので、トータルリターンはかなり高いところにあるでしょう。

まにまに

以上、長期投資の場合は、大暴落等があっても、それほど深刻ではないことと、トータルリターンが累積していく長期投資の有利さを示しました。

長期投資家の端くれとして、この言葉を当サイトの御旗として掲げて置きたいと思います。

「時のまにまに、世はすべて事も無し。ひねもす、のたりのたりかな。」