タイトルで少し遊びましたが、不動産投資のお話ではありません。

8934サンフロンティア不動産の株式投資の話題です。※フォーラムで先行公開しています。

不動産は動きます

不動産とは、動かない土地、建物の事を言います。しかし、動かない会社では困ります。

この数字、何の数字

いくつかの不動産会社を比較します。

サムティはホールディングス化する前の数字です。

各社、直近の期末決算での数字を使っています。

トップは、マーキングしています。

営業利益率

- サンフロンティア不動産 約22%

- 三菱地所 約19%

- 三井不動産 約14.3%

- 東急不動産 約11%

- サムティ 約10%

- ヒューリック 約32%

この数字は直近の期末決算での営業利益率です。

ヒューリックはすごいですね。もちろん直近の数字が特に良かった所為ですが、概ねサンフロンティアより良い傾向にありますね。

ヒューリックは、だいぶ悩みましたが、有利子負債の多さ、自己資本比率の低さで、個人的には株主優待享受の銘柄としています。

純資産推移(10年)

- サンフロンティア不動産 約5.1倍

- 三菱地所 約1.8倍

- 三井不動産 約2.4倍

- 東急不動産 約2.1倍

- サムティ 約4.9倍

- ヒューリック 約4.3倍

この数字は、10年間での純資産の拡大倍率です。

会社が実質的にどのぐらい大きく成ったかと言う事を純資産の推移で見ています。

不動産会社は、総資産が膨らみがちです。負債太りでは困りますので、純資産がどれだけ成長しているのかを考えて見ました。

なぜ売上の推移で見ていないのかですが、長期投資に当たって、今後、少子高齢化で分譲などの住宅販売、住宅仲介は振るわなくなる可能性があり、それらが入っている売上で見ないほうが安全と考えました。

自己資本比率

- サンフロンティア不動産 約48%

- 三菱地所 約31.7%

- 三井不動産 約32.4%

- 東急不動産 約24.8%

- サムティ 約25.5%

- ヒューリック 約30.8%

この数字は、直近の期末決算の自己資本比率です。

不動産会社でサンフロンティア不動産の自己資本比率相当はなかなかありません。今後の金利上昇での不安があまりないのは僥倖です。

今後の金利上昇を考えると、ここに拘りました。

ROE(自己資本利益率)

- サンフロンティア不動産 約13.2%

- 三菱地所 約7.01%

- 三井不動産 約7.22%

- 東急不動産 約9.14%

- サムティ 約9.73%

- ヒューリック 約12.4%

直近のROEです。事業に投下されている自己資金で、どの程度の利益の獲得が出来たかを見ています。

8%以上あれば合格ではありますが、概ね10%以上でないと、投資妙味のある企業ではありません。

ROA(総資産利益率)

- サンフロンティア不動産 約6.32%

- 三菱地所 約2.22%

- 三井不動産 約2.37%

- 東急不動産 約2.26%

- サムティ 約2.49%

- ヒューリック 約3.81%

ROAは事業に投下されている全資産で、利益がどれだけ獲得出来たかを示す指標です。

ROEは負債を増やして自己資本比率を下げることにより、意図的に操作できますので、不動産会社では特にROAも確認する必要があるとして調べています。

概ね5%以上あれば投資価値があるとされますが、サンフロンティアは優秀です。

選定理由

上記で上げた会社は、大手と、サンフロンティアを含む、私の触手が動いた銘柄を比較しました。

インフレ傾向が確かなものになって来ましたので、不動産会社を検討していました。

少子高齢化も進んでいますので、分譲などの住宅販売等をしていない、あるいは少ない会社と、簿価の低い土地を多く抱えている大手、インバウンド需要も睨んで、ホテル観光事業も行っている企業がターゲットでした。

住宅販売が多い所、地方に多くの物件を抱えている所や、地域不動産会社は外しました。

不動産再生とホテル運営

サンフロンティア不動産の主な事業は、不動産再生です。古くなって収益の上がらないビル等を購入、あるいは依頼を受けて、再生をします。

再生後、購入したビル等は売却、あるいは運営(貸出、オフィス、貸し会議室、ホテル等)。

再生依頼を受けたビルは、再生料金をいただくわけですが、その後、ビルメンテナンス、賃貸仲介、資産コンサルなどの顧客になって貰ったりもしますので、継続的に売上が発生したりもします。

鉄筋鉄骨コンクリートのビルの寿命は、適切なメンテナンスを施すと約100年あります。しかし、実際問題として、20~30年もすると、時代に合わなくなってきたり、古びてきたり、地域の用途に合わなくなってきます。

そのたびに建替をしていては、不経済ですので、大規模修繕をしたり、リニューアル工事をします。

場合によっては、オフィスから店舗用へ、カプセルホテルからオフィスへなど、用途変更をします。

この需要は都市部に於いて、かなりあり、今後も拡大すると思われます。

そして、ホテル、観光事業は、全体の21%以上を占めています。全国でホテル、観光施設の運営、建設を行っています。

もちろん、古いホテル等の再生なども行いますし、ホテル開発も行い、再生請負、土地購入あるいは購入して新規開発、再生ののち、売却、あるいは自社子会社でのホテル運営などになります。

インバウンドで稼働率が高まっており、今後10年でホテル客室は現状(27ホテル(3,123室))の3倍増の計画になっています。

他に、貸し会議室運営、賃貸仲介などの不動産サービスも行っています。ベトナムではマンション建設販売、、アメリカではアパート再生等も行っています。

サンフロンティア不動産の株主優待

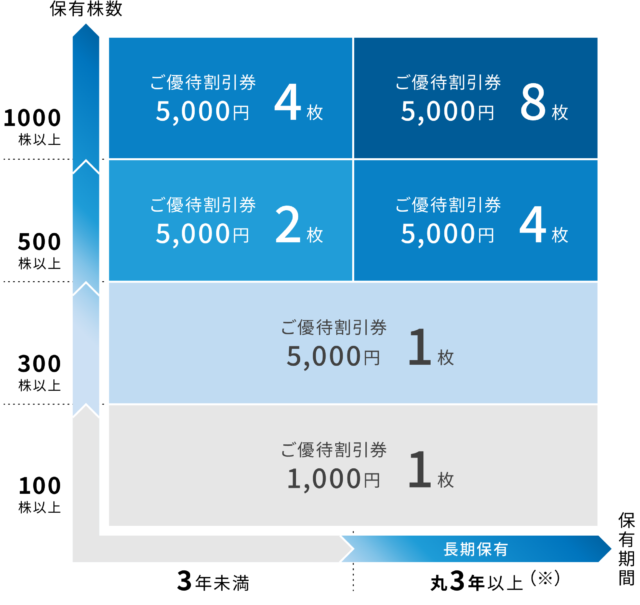

サンフロンティアの株主優待は、傘下のホテルの宿泊割引券です。

割引き券と言っても一回の宿泊の使用枚数に限度のない金券ですので、5000円券2枚を出して1万円の割引きを受けることも可能です。

長期がお得で、500株以上がお得になっています。

まとめ

ホテルは全国に散らばりますが、主な不動産所有、事業展開が、東京ビジネス地区(都心5区/千代田・中央・港・新宿・渋谷)に偏っているのが少し気になります。

しかし、成長性が高く、不動産再生から派生した事業範囲の拡大も期待できます。今後、名古屋、大阪への進出も表明しています。

ホテル需要はインバウンドで旺盛で、今後の拡大も期待できます。不動産再生も需要が旺盛でなくなりません。

配当、優待も魅力的です。

以上、当サイトの参考銘柄とします。