現在、世界はコロナウイルスに対して注力しています。経済対策も含めて様々な対策が取られています。

当サイトでも言及する必要があるとは思っていましたが、状況は刻々変わり、また、書きたいことは既にこのサイトの中に詰まっています。

もちろん、当サイトのフォーラムでは詳細な情報交換が日々行われていますが、長期投資の観点で、改めてここに示して置きます。

災害は買いなのか

株式の格言では、「事件は売り、事故は買い」と言われます。

もちろん、これは短期投資での話ですが、長期投資でも考え方は同じです。

事件と言うのは、汚職事件や醜聞など、いわゆる人災です。企業体質や腐敗の構造が原因になって現れるあらゆる事柄です。

事故というのは、偶発的に起こった事柄で、工場火災などですが、地震などの災害もあたります。

端的に言えば、起こった事柄が解決しても、原因が解決する物なのか、解決しない物なのかと言う事。生み出す構造があり、短期間に何度も起こりうる物で、防ぎようがない物か、と言う事です。

つまり、「事件は売り、事故は買い」と言われる意味はこれです。一時的な事故は買い、会社自体に住み着いた致命的な構造、あるいは腐敗がもたらすものは売りと言うことですね。

新型コロナウイルスはどちらでしょう。

もちろん、同じようなことが今後も起こりえますが、それは地震と同じであって、経済社会に、あるいは個々の会社に何か致命的な要因がある訳ではありません。

ですから、普通は買いです。または静観になります。

新型コロナウイルスの渦とは

新型コロナウイルスについて、あるいはその危険については、他の学術的な、あるいは医療のサイトをご覧下さい。

ここではこの病原菌が致命的なのかと言う事を問題にします。

もし、致死率が高く、効果的な薬の開発が絶望的で、世界の経済や人類の未来が破壊されると言うことであれば、それは致命的です。

このようなことは第三次世界大戦やハルマゲドン、世界滅亡などと同じく、疾病でも可能性としてはあります。

その場合、株式を持っていても、通貨を持っていても、同じ事ですね。

ですから、この可能性については、考慮する必要は何もありません。命の心配のみして下さい。

つまり、人類が滅びるようなことはないと言う事が前提になります。そして、今の処、心配するまでもないものです。

新型コロナウイルスの致死率は老人や持病のある方など、2%そこそこ、効果の見える薬もあり、また、特効薬なども開発されようとしています。

私は専門家ではありませんが、効果的な薬が開発されれば、インフルエンザの致死率程度に下がり、社会的な危険性もその程度になると思っています。

もちろん苦しまれている方もいらっしゃいますし、戦っている医療関係者もいらっしゃいます。不謹慎ですが、俯瞰して見ると私はそのぐらいだと判断しています。

また、多くの人が免疫を獲得すれば、自然に終息します。感染しても80%以上の方が軽症で直っていると言う事は、多くの人が免疫を持っている集団免疫も作りやすいと言うことです。

最悪でも、やがて社会的な集団免疫で収まると思っています。

コロナウイルスで病原性があるものは、風邪を起こす物が何種類かがあり、一度こう言う物に感染していた方が、新型でも軽く済んでいるのではないかとも言われています。※まだ不明です。

豚インフルエンザやマーズ、SARS、過去にはもっと重大な感染症の流行もありました。そして現在でもインフルエンザのほうが感染者も死者数も多い重大な感染症です。

結論として、今は大きく見えますが、トピックの1つと思っています。

また、今後、世界恐慌になると言う極論もありますが、世界恐慌では需要がなくなっていました。今は需要が抑えられています。

抑えられた物は、原因がなくなった後、速やかに回復しますし、元々需要がなくなっていた訳でもありませんので、復帰はわりと早いと思っています。

後は経済対策によります。

長期投資には、価格低下リスクはありません

株式市場は現在大きな下落をしていますが、長期投資には、理論的にダウンサイジングリスクはありません。もしくは考えません。

価格低下に関するリスクは、短期投資のものです。

もちろん、短期投資のように値ごろ感、波動などで株式を選んでいれば、多少はリスクはありえますが、長期投資で選ぶ株式は、そもそも成長余力を前提としたものです。

注目する物は価格ではなく、成長です。もしくはトータルリターンになります。

当サイトでは何度も言及していますが、長期投資は短期投資と違い、単純な値幅の引き算足し算ではありません。

企業成長や益利回り、配当再投資などのトータルリターン、株主優待での回収、さらに複利効果が載ったものです。小学校の算数ではないのです。

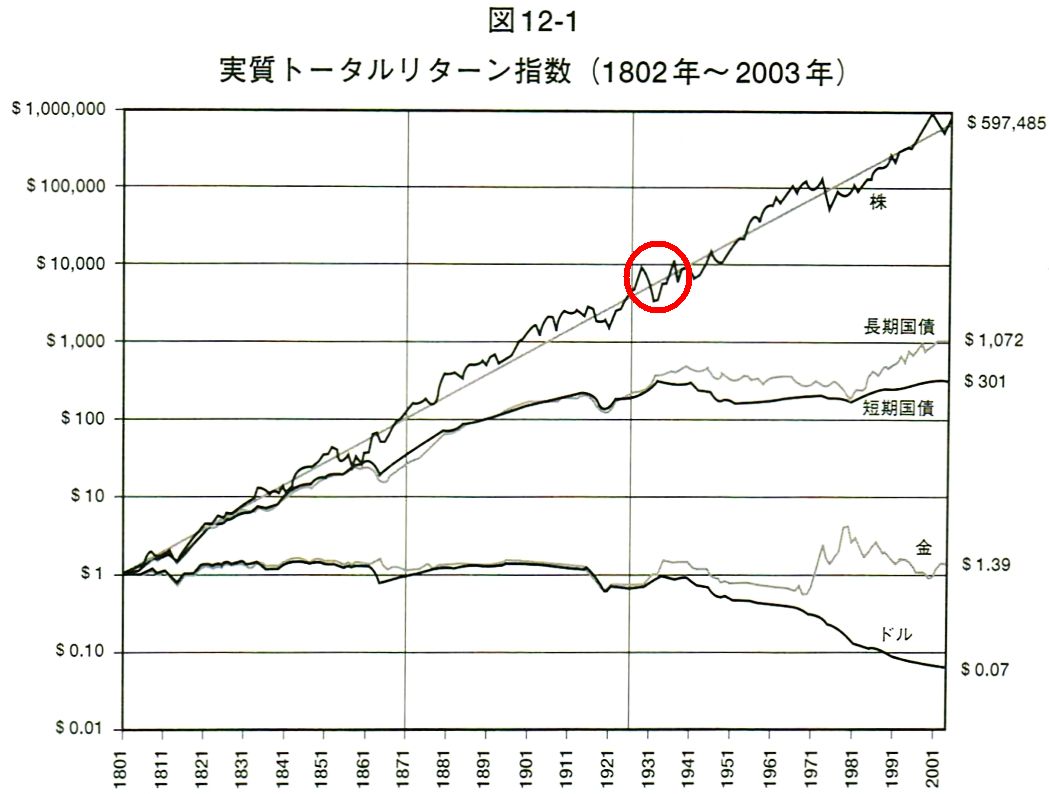

こちらは以前にも紹介していますが、アメリカ株の200年間のトータルリターンを調査したグラフです。株式価値は60万倍になっています。

今回は、世界恐慌を起こした歴史的なウォール街の大暴落に赤丸を付けています。

一番極端な例になります。

1929年に始まった歴史的なウォール街の大暴落では、1932年時点で89%下落しています。

この大暴落では、少なくとも20年~25年間ほど、ダウは立ち直ることはありませんでした。

つまり、株価はほぼ十分の一になり、20年間程度、株価は高値を下回りました。

しかし、赤丸部分をご覧下さい。トータルリターンではそれほど時期を待たずに回復しています。

拡大ノイズで見にくいのですが、赤矢印が、1929年、黒矢印が1932年で、青矢印が1941年です。もちろん、暴落が始まったのは1929年の高値です。

株価の回復には20年以上掛かっていますが、トータルリターンで考えると、概ね数年程度で回復しています。

そして、これは有史以来の世界的な大事件のウォール街の大暴落での極端な事例です。それでも5年程度ですね。

もしかしたら、日経平均は低迷しているので、トータルリターンでもこのようになっていないのでは、と思っている方もいらっしゃるかもしれませんが、それは違います。

PER80倍にもなった平成バブルがそもそも異常であり、そこから単純な株価でも回復していないのは、理論上あり得ない高値になっていた造船、製鉄、機械部品などのデフェンシブ銘柄だけになります。

調べて見られれば分かりますが、他の銘柄は当時過大な値であったとしても、とっくの昔に上回っている銘柄が数多くあります。

トータルリターンではさらに力強い動きになっています。また通常長期投資をしないデフェンシブ銘柄でも概ね回収はされていると思われます。

※盛んに入れ替えられるダウとは違い、日経225では時代に合わない旧来の企業が未だに多く残っている事も見た目が芳しくない原因の1つです。

また、少なくとも現在は平成バブルのような異常相場ではありません。むしろ、PER12、PBR1.2の出遅れ状態から新型コロナウイルス事件の暴落が始まっています。

ですから、単純な値幅でも回復するのはそれほど難しく無く、回復が遅れてもトータルリターンでは通常何も心配はありません。

もちろん個別銘柄の精査は必要ですが、概ね静観でよろしいのです。少なくとも現在、買い場であって売り場ではないはずです。